2019年1月31日木曜日

日経平均・JPX中小型指数・マザース指数の比較から2月の相場を考える 12月の下落のダメージから回復して来ました。

日経平均・JPX中小型指数・マザース指数の関係

新興株指数が日経平均株価を先導して変動することはよく知られています。JPX中小型指数は、2017年3月13日から公表されている指数ですが、

2007年7月まで遡って計算がされています。

JPX中小型指数とマザース指数では、マザース指数が好調な時に日経平均も

好調になりことが分かります。

2月の相場展望

2019年1月は、12月の下落のダメージから回復して来ました。慌てずにじっくり行動すべきです。

2019年1月29日火曜日

【手軽に英会話を学べる英語アプリbest】のご紹介

手軽に英会話を学びたい!多くの人の願いです。

どうやって学ぶのでしょうか。

英会話スクール?・本?・参考書?・英会話教材?・NHKラジオ? などなど色々あります。

毎週時間を割いて通う必要もなく自宅から重いものを持ち運ぶこともなく場所と時間を選ばずにスマホ・タブレットがあれば学べる英語アプリがお薦めです。

英語を学びたい動機は?

ところで英語を学びたい動機はなんでしょうか?

海外旅行に行きたい・ネイティブスピーカーの友人と話したい・就職・ビジネス などなどやっぱり色々あります。

どのアプリを選ぶ?

どのアプリを選ぶかは迷うところですが、スタディサプリENGLISHは無料体験期間もあるのが嬉しいところです。安心してダウンロードして試して見て下さい。

楽観から幸福への期間を事前に覚えておく ゆっくり長期保有目的で現物買いの銘柄を物色するべきかと思います。

1.相場が動き始める、大事なのは何を見て判断しておくのか事前に決めておくこと。

FXなどでは、新規ポジション取る前に予めロスカットポイントを決めておくことが重要ですが、

これはいざ動いた時になってからの判断は遅れることが多く、

ロスカットが遅れ損失を大きくしてしまうからです。

理想的には相場がピークをつける前に売り逃げたいですが、

今回の相場の転換点を何を見て判断するのか事前に決めておきましょう。

2.現在の相場の位置は、懐疑ゾーンへ

「相場は悲観の中に生まれ、懐疑の中で育ち、楽観の中で成熟し、幸福感の中で消えていく」という

ジョン・テンプルトンの有名な相場格言です。

1月29年度日現在の相場がどの悲観・懐疑・楽観・幸福感のどの位置にあるかですが、

1月29年度日現在の相場がどの悲観・懐疑・楽観・幸福感のどの位置にあるかですが、

楽観に入ったと考えてます。信用取引の売り残も買い残もプラスです。

3.信用取引残の確認の仕方

日本経済新聞の水曜日の朝刊で確認出来ます。

さらに松井証券は自社の顧客の信用取引残高を毎日公表しております。

さらに松井証券は自社の顧客の信用取引残高を毎日公表しております。

まさにビックデーターで毎日判断出来るので有効なデーター ですが

「松井証券 評価損益率」と検索するだけで見ることが可能です。

信用取引の売り残は、買い方と売り方の買い残・評価損益率を見ることにより判断できます。松井証券の2013年1月4日からのデーターを見ると評価損益率は買い方は-27.67%~9.49%で推移し、売り方は、1.84%~-25.92%で推移します。

信用取引の売り残は、買い方と売り方の買い残・評価損益率を見ることにより判断できます。松井証券の2013年1月4日からのデーターを見ると評価損益率は買い方は-27.67%~9.49%で推移し、売り方は、1.84%~-25.92%で推移します。

買い方が上昇すれば売り方が下落し、買い方が下落すれば売り方が上昇する逆相関の関係です。買い方のピークは、2013年5月14日で日銀の異次元緩和の後で、

9日後の5月23日には急落したバーナンキショックの少し前でした。

売り方のピークは、2016年2月12日で、中国の経済に対する懸念と原油価格の下落で

売り方のピークは、2016年2月12日で、中国の経済に対する懸念と原油価格の下落で

チャイルショックを呼ばれましたが、まだこの時の強烈な下げは記憶に新しいです。

買い残と売り残の合計が13日前の合計より、+10%以上が過熱圏で、-10%以下が底値圏です。

過去データーから判断すると、1月29日の評価損益率の買い方の-13%と売り方の-7%はまだ売られ過ぎです。

過去の例ですと

買い残のピークは2013年12月30日で第一次アベノミクス相場が終わりました。

売り残のピークは、2015年5月29日で、ITバブルの高値を抜けた相場はその後下落に転じて行きました。

この時は高原状態が何日が続いたあとの減少だったので判断しやすかったのではないでしょうか。

買い残のピークは相場のピークを付けた後におとづれる傾向があり、

買い残のピークは2013年12月30日で第一次アベノミクス相場が終わりました。

売り残のピークは、2015年5月29日で、ITバブルの高値を抜けた相場はその後下落に転じて行きました。

この時は高原状態が何日が続いたあとの減少だったので判断しやすかったのではないでしょうか。

買い残のピークは相場のピークを付けた後におとづれる傾向があり、

売り残のピークは相場のピークを付ける前におとづれる傾向があります。

買い残は相場のピークを付けた後にナンピンで買い下がってしまうの増え、

売り残は売り方が投げ始めると減少し、その時に相場がピークを付けるからです。

買い残は相場のピークを付けた後にナンピンで買い下がってしまうの増え、

売り残は売り方が投げ始めると減少し、その時に相場がピークを付けるからです。

4.懐疑から楽観への転換は、買い残の上昇で判断。

相場から売り逃げたいと考えるのであれば相場のピークの前で確認の取れる売り残の

推移を見ておくことが有効です。

売り残の13日前のとの差を横軸に、買い残の13日前のとの差を縦軸においてみると

反時計回りに推移します。1月29日現在の買い残はプラスに転換しました。

悲観の期間は、2017年 5月から7月で37営業日

2017年 10月から11月で10営業日

2018年 1月に6営業日

2018年 9月に7営業日

ということで、2週間前後が多いです。5.現物買いの銘柄を物色

株価はまだV字回復して行く状況ではないので、ゆっくり長期保有目的で現物買いの銘柄を物色するべきかと思います。

2019年1月24日木曜日

主体別売買動向(1月18日週) 外国人の売りが段々少なくなってきました。

外国人の売買動向で相場が動くことは良く知られています。

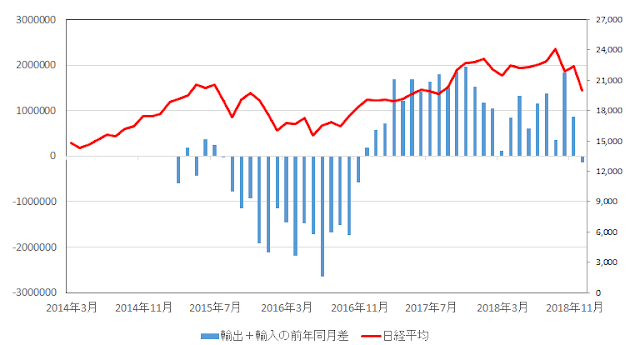

日経平均株価と「外国人」の売買金額の4週平均と「個人の現物」の4週平均のグラフを

並べたグラフが下のようになります。

「個人の現物」が竹やりで、「外国人の大砲」に挑んでいるようなものです。

個人は売り越すことが殆どですが、逆張りで下がった時に買っているのが確認出来ます。

1月18日週は5週連続で外国人が売っていますが段々少なくなって来ました。

対外及び対内証券売買契約等の状況(1月18日週) 株売りとドル売りの圧力が休みモードになってしばらくが落ち着くかも知れません。

対外証券投資【居住者による取得・処分】と対内証券投資【非居住者による取得・処分】

と分けられて公開されます。

株について

株については外国勢の売り買いが相場に影響します。1月18日の含む週は、8週連続で売られています。10週連続の2018年2月に迫っています。

為替について

直近の状況

2019年1月23日水曜日

11月の貿易統計から有望銘柄を考える 25ヶ月ぶりのマイナスでしばらく株価の低調は続きそうです。

2018年12月は3カ月連続の貿易赤字です。貿易収支の12ヶ月平均は下落です。教科書的には円安要因です。

輸出と輸入の合計が大きければ経済活動が活発であることを示しますが、輸出と輸入の合計の12ヶ月平均は25ヶ月ぶり減少に転じました。数量指数の(輸出-輸入)の12ヶ月平均は上昇しています。

輸出と輸入の合計が大きければ経済活動が活発であることを示しますが、輸出と輸入の合計の12ヶ月平均は25ヶ月ぶり減少に転じました。数量指数の(輸出-輸入)の12ヶ月平均は上昇しています。

有望銘柄を考えて見ます。

まず世界総額の輸出では、伸率が大きかったものはありません。

地域別の輸出では、

米国向け輸出では半導体用製造装置・原動機

・建設用鉱山用機械の伸率が大きかったです。

EU向け輸出では自動車・建設用鉱山用機械・金属製品の伸率が大きかったです。

アジア向け輸出では伸率が大きかったです。

中国向け輸出では伸率が大きかったものはありません。

地域別の輸入では、

米国向け輸入では航空機類・原粗油・液化石油ガスの伸率が大きかったです。

EU向け輸入では医薬品・航空機類・原動機の伸率が大きかったです。

アジア向け輸入では通信機・半導体等電子部品・非鉄金属鉱の伸率が大きかったです。

中国向け輸入では有機化合物・金属製品・音響映像機器の伸

率が大きかったです。

率が大きかったです。

2019年1月22日火曜日

2019年1月16日水曜日

12月の企業物価指数から有望銘柄を考える

1月16日に2018年12月国内企業物価指数が発表となっております。

企業物価指数は景気を反映する

日本銀行が発表する国内企業物価指数とは、企業間で売買する物品の価格水準を数値化した

ものです。

一般的には消費者物価指数より卸売である企業物価指数の方が景気を反映させることが

早いと言われています。

輸出物価から輸入物価の差は長期の下落トレンド

日経平均株価との比較では国内物価指数が上昇している時の方が株価も高くなる傾向

があります。

特に輸出指数から輸入指数を引いた差が大きい時のほうが輸出企業の収益を引き上げ

平均株価の上昇します。

1988年から2014年まで輸出物価から輸入物価の差は長期の下落トレンドとなっておりました。

2018年は再びマイナスになりました。

輸出企業にとって良い事業環境

年平均の物価指数を確認すると2018年は2年ぶりに前年よりマイナスになりました。

輸出指数から輸入指数を引いた差もマイナスでした。

輸出企業にとって良い事業環境になって来ているようです。

企業物価指数の上昇ピッチは低下中です。

消費者物価指数であるCPIとの比較ですと、CPIが上昇せずに国内企業物価指数だけが

上昇するときは企業がコストを価格に転化出来ずに収益が低下します。

ここに来てCPIより企業物価指数の上昇ピッチは低下してきています。

有望銘柄

品目別では、国内物価指数・輸出物価指数がプラスで輸入物価がマイナスになれば

マージンが増えることになります。12月の企業物価指数から有望銘柄はありませんでした。

11月の機械受注から有望銘柄を考える

事前予想より低い前月比-1.9%

1月16日に2018年11月の機械受注統計が発表となっています。

民間設備投資の先行指標である「船舶・電力を除く民需」の前月比が、

民間設備投資の先行指標である「船舶・電力を除く民需」の前月比が、

ここだけが強調されて報道されるので、全体の金額だけでは見えてこないので

機種別に内容を確認して有望銘柄を考えて見ます。

機械受注統計とは、

機種別の中分類では原子力原動機・火水力原動機・内燃機関・ 発電機・その他重電機・

電子計算機等・通信機・電子応用装置・電気計測器・風水力機械・

運搬機械・産業用 ロボット・金属加工機械・化学機械・冷凍機械・合成樹脂加工機械・

繊維機械・ 建設機械・鉱山機械・農林用機械・その他の21に分類されます。

有望カテゴリーは4カテゴリー

9月・10月・11月の3ヶ月間で、受注・販売・受注残が全て前年同月比プラスの項目は懐疑から楽観への期間を事前に覚えておく 待つのも相場です。

1.相場が動き始める、大事なのは何を見て判断しておくのか事前に決めておくこと。

FXなどでは、新規ポジション取る前に予めロスカットポイントを決めておくことが重要ですが、

これはいざ動いた時になってからの判断は遅れることが多く、

ロスカットが遅れ損失を大きくしてしまうからです。

理想的には相場がピークをつける前に売り逃げたいですが、

2.現在の相場の位置は、懐疑ゾーンへ

「相場は悲観の中に生まれ、懐疑の中で育ち、楽観の中で成熟し、幸福感の中で消えていく」という

ジョン・テンプルトンの有名な相場格言です。

1月15日現在の相場がどの悲観・懐疑・楽観・幸福感のどの位置にあるかですが、

東京・名古屋の二市場の信用取引残高は前週末分が火曜日の夕方に発表となり、1月15日現在の相場がどの悲観・懐疑・楽観・幸福感のどの位置にあるかですが、

日本経済新聞の水曜日の朝刊で確認出来ます。

さらに松井証券は自社の顧客の信用取引残高を毎日公表しております。

さらに松井証券は自社の顧客の信用取引残高を毎日公表しております。

まさにビックデーターで毎日判断出来るので有効なデーター ですが

「松井証券 評価損益率」と検索するだけで見ることが可能です。

信用取引の売り残は、買い方と売り方の買い残・評価損益率を見ることにより判断できます。松井証券の2013年1月4日からのデーターを見ると評価損益率は買い方は-27.67%~9.49%で推移し、売り方は、1.84%~-25.92%で推移します。

信用取引の売り残は、買い方と売り方の買い残・評価損益率を見ることにより判断できます。松井証券の2013年1月4日からのデーターを見ると評価損益率は買い方は-27.67%~9.49%で推移し、売り方は、1.84%~-25.92%で推移します。

買い方が上昇すれば売り方が下落し、買い方が下落すれば売り方が上昇する逆相関の関係です。買い方のピークは、2013年5月14日で日銀の異次元緩和の後で、

9日後の5月23日には急落したバーナンキショックの少し前でした。

売り方のピークは、2016年2月12日で、中国の経済に対する懸念と原油価格の下落で

売り方のピークは、2016年2月12日で、中国の経済に対する懸念と原油価格の下落で

チャイルショックを呼ばれましたが、まだこの時の強烈な下げは記憶に新しいです。

過去データーから判断すると、1月15日の評価損益率の買い方の-15%と売り方の-6%は売られ過ぎです。

過去の例ですと

買い残のピークは2013年12月30日で第一次アベノミクス相場が終わりました。

売り残のピークは、2015年5月29日で、ITバブルの高値を抜けた相場はその後下落に転じて行きました。

この時は高原状態が何日が続いたあとの減少だったので判断しやすかったのではないでしょうか。

買い残のピークは相場のピークを付けた後におとづれる傾向があり、

買い残のピークは2013年12月30日で第一次アベノミクス相場が終わりました。

売り残のピークは、2015年5月29日で、ITバブルの高値を抜けた相場はその後下落に転じて行きました。

この時は高原状態が何日が続いたあとの減少だったので判断しやすかったのではないでしょうか。

買い残のピークは相場のピークを付けた後におとづれる傾向があり、

売り残のピークは相場のピークを付ける前におとづれる傾向があります。

買い残は相場のピークを付けた後にナンピンで買い下がってしまうの増え、

売り残は売り方が投げ始めると減少し、その時に相場がピークを付けるからです。

買い残は相場のピークを付けた後にナンピンで買い下がってしまうの増え、

売り残は売り方が投げ始めると減少し、その時に相場がピークを付けるからです。

4.懐疑から楽観への転換は、買い残の上昇で判断。

相場から売り逃げたいと考えるのであれば相場のピークの前で確認の取れる売り残の

推移を見ておくことが有効です。

売り残の13日前のとの差を横軸に、買い残の13日前のとの差を縦軸においてみると

反時計回りに推移します。11月9日現在の売り残はプラスに転換しました。

相場は悲観の領域で8日間で通過したあとに懐疑に入りました。

悲観の期間は、2018年 4月から5月で30営業日

2018年 7月から8月で20営業日

2018年 9月から10月で25営業日

2018年 11月から12月に24営業日

ということで、1ヶ月以上続くことを覚えておきたいです。5.待つのも相場

株価はまだV字回復して行く状況ではないので、待つのも相場かと思います。

登録:

投稿 (Atom)